国际风暴再度来袭,宏观经济走势不确定性再次加大。二季度,美国经济一度显示出好转的迹象,但是随着国际原油价格出乎意料的大幅攀升,国际通货膨胀形势一下严峻起来,尤其是在季末,通货膨胀在越南的失控甚至引发了亚洲金融危机再度来临的担忧。本来国内的经济形势随着CPI的冲高回落似有走出阴霾的迹象,但是随着大地震的发生及其影响逐渐显现,再加上PPI的连创新高,国内的通货膨胀形势越来越不容乐观,宏观经济的未来走势也开始变得越来越不确定了。

政策利好消耗殆尽,市场重回下跌通道。四月份,在政策利好的刺激下,市场走出了探底回升的走势,且反弹势头十分强劲,成交量急剧放大,但是此后,随着四川大地震的发生,以及国际油价的大幅上涨所引发的全球通胀疑虑,市场在5月份震荡下行的基础上,进入6月份后阴跌不止,近期更是受央行突然提高存款准备金率1个百分点的影响,出现了大幅下挫的情况。经过连续大幅下跌,目前市场的估值中枢已经进一步下移,市场整体静态市盈率水平已经降低到只有22倍多,而沪深300指数的静态市盈率更是只有20倍左右。

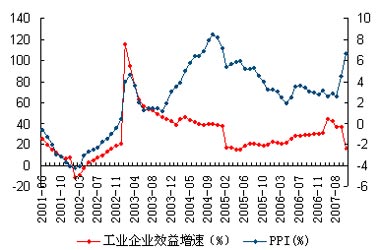

PPI大幅上升是业绩增速显著放缓背后主因,未来业绩还要看PPI走势。与08年一季度上市公司业绩增速显著放缓对应的是,1-2月份,全国规模以上工业企业(年主营业务收入500万元以上的企业,下同)实现利润同比增长16.5%,而07年1-11月份则是36.70%,同样出现大幅放缓。从下降的原因来看,工业企业效益下降与上市公司业绩增速的放缓都是由于受到石化和电力两个产品价格受政府管制的行业的业绩大幅下滑的拖累。而从历史数据来看,PPI的大幅上升正是导致工业企业效益下降的主因,因此也可以看成上市公司业绩显著放缓的背后主因。08年1-5月份工业企业效益数据即将公布,将为我们更清楚地了解二季度上市公司的业绩情况提供进一步的线索。

从未来业绩的情况来看,08年业绩增速的大幅下降是肯定的,但是继续保持增长也还是很有把握的。因此,从估值来看,目前市场的市盈率水平进入到了比较合理、甚至相对较低的水平。目前市场的主要担忧还是09年的宏观经济形势和上市公司业绩方面存在的不确定性。我们认为在目前的时间和点位上,对未来过分悲观和乐观都是不可取的。

在目前的弱市格局下,防御将是现阶段比较现实的投资策略,而精选个股将是跑赢市场的不二法门。在行业选择上,我们将继续重点关注煤炭、钾肥、磷矿等受益价格上涨,医药、新能源、大化工、通讯设备等国家政策支持导向明确,以及商贸零售、食品饮料、银行等能够抵御通胀的行业。

一、国际风暴再度来袭,宏观经济走势不确定性再次加大美国经济一度显示出好转的迹象。据美国商务部5月29日公布的修正数据,美国经济08年一季度按年率计算增长了0.9%,增速高于4月份公布的0.6%和07年四季度的0.6%,这表明美国经济要明显好于此前市场的预期。事实上,一季度一直被认为可能是美国经济最弱的一个季度,而此后随着美国退税计划的实施,美国经济将会逐步好转。而最新数据表明美国5月零售销售增加了1.0%,之前市场预期为增加0.5%。同时此前两个月的零售销售也大幅向上修正:4月增加0.4%(初值为下降0.2%);3月增加0.5%(初值为增加0.2%)。这表明美国经济似乎正在向着比市场预期更好的方向前进。

但是,进入5月份后,国际原油价格一举突破了100美元的大关,此后再也没有低于过这一关口,反而是一路狂飚,马不停蹄地连创新高,一度接近140美元的高度,150美元仿佛近在眼前,而市场也打开了更大的想象空间,200美元的预测已是很保守的了。在原油价格大幅攀升的同时,国际粮价的上涨也是如影随形,不遑多让,价格上涨的幅度和创新高的频率,与原油价格相比,也是有过之而无不及。油价和粮价的飞涨使得国际通货膨胀的形势日趋严峻起来,其负面影响也开始不断暴露出来。越南似乎正在成为第一个受难于通货膨胀而倒下的国家。自3月下旬急跌后,越南的本国汇率持续下滑,金融市场异常动荡,并且出现大量国际资本外逃,货币危机一触即发,同时其金融危机隐患也有扩散的趋势。越南央行虽然已经制定了一整套政策包括继续加息、降低经常项目赤字、提高商业银行准备金率等应对通货膨胀问题,但是越南盾对美元保持贬值态势仍在持续。德意志银行预测,今后几个月,越南盾还将贬值30%以上。越南的危机引发了人们对第二次亚洲金融危机即将来临的担忧。

随着年初雪灾影响的减弱和CPI翘尾因素的消除,中国的经济形势本有望随着CPI的冲高回落而逐渐走出重重阴霾,但是随着大地震的发生及其影响逐渐显现,再加上受国际原材料大幅上涨影响,PPI的连创新高,国内的通货膨胀形势又变得越来越不容乐观。同时,越南所爆发的危机使得人们开始变得更加悲观,中国宏观经济的未来走势也开始变得越来越不确定了。

二、政策利好消耗殆尽,市场重回下跌通道在经历了一季度罕见的大幅下跌后,市场普遍对二季度充满期待,毕竟随着CPI的冲高回落,通货膨胀的压力将得到逐步减轻,市场预期宏观经济调控将有可能放松,尤其是从紧的货币政策会出现松动。再加上,随着退税计划的实施,获得现金的美国消费者开始消费,美国经济将会在消费回暖的刺激下开始重新获得增长,美国股市也会由此转暖,这将为中国宏观经济和资本市场创造良好的外部环境。恰在此时,政府也先后出台了降低印花税率、规范大小非减持等具有明确政策导向的利好措施,所以市场的走势似乎开始像预期的那样重新进入了上升通道。

四月底、五月初,在政策利好的刺激下,市场走出了探底回升的走势,且反弹势头十分强劲,成交量急剧放大,反映出市场的人气和参与度都得到了极大的恢复。但是就在此时,四川大地震突然发生,在地震对经济整体影响不大以及灾后重建将增加投资需求等预期下,市场在灾后一段时间内总体走势还比较平稳,也出现了灾后重建板块这样的热点。然而,随着救灾工作的展开,人们发现地震所造成的损失之大、灾后重建的任务之艰难大大超出了原先的预期。而同时,国际油价开始了更加疯狂的表现,由此也引发了全球通货膨胀失控的疑虑。在国内、国际双重因素的作用下,市场在5月份出现了震荡下行的走势,并在此基础上,进入6月份后依然阴跌不止,近期更是受央行突然提高存款准备金率1个百分点的影响,出现了大幅下挫的情况。

经过连续大幅下跌,目前市场的估值中枢已经进一步下移。按照6月13日的收盘价,以07年业绩计算的A股整体静态市盈率水平已经降低到只有22倍多,而沪深300指数的静态市盈率更是只有20倍左右。考虑到08年上市公司业绩仍会保持增长,目前市场的市盈率水平就更低了。因此可以说,从市盈率的角度来看,A股已经进入了合理估值区间,甚至相对有些低估了。

三、未来业绩将取决于PPI走势与A股上市公司业绩增速显著放缓对应的是,1-2月份,全国规模以上工业企业(年主营业务收入500万元以上的企业,下同)实现利润3482亿元,同比增长16.5%,而07年1-11月份则是36.70%,同样出现大幅放缓,这显然不是巧合,因为从下降的直接原因来看,工业企业效益下降与上市公司业绩增速的放缓都是由于受到石化和电力两个产品价格受政府管制的行业的业绩大幅下滑的拖累,但这仅仅只是表面原因,因为政府之所以要进行价格管制,其根本原因还在于通胀水平的高企。

实际上,如图所示,从历史数据来看,PPI对工业企业的经济效益有非常明显的影响。在PPI处在一定水平下时,如4%以下,工业企业的经济效益与PPI呈正相关,也就是说PPI的上升会带来工业企业经济效益的提高,但是一旦PPI出现大幅上升的情况,工业企业的经济效益反而会随着PPI的上升而下降,也就是图中我们所看到的最近一段时间以来所发生的。因此,PPI的大幅上升正是导致工业企业效益下降的主因,同样也可以看成上市公司业绩显著放缓的背后主因。

那么为什么PPI的大幅上升会对工业企业的经济效益产生负面影响呢?通常意义上,当PPI上升时,上游的工业企业会受益,因为其产品价格的上涨直接带来效益的提升;而当PPI下降时,由于原材料成本会下降,下游的工业企业会因而受益。也就是说,在一般情况下,PPI的上升和下降只会导致上下游工业企业的经济效益发生反向变化,并不会改变工业企业整体的经济效益。但是,由于中国经济本身是资源输入型的经济体,尤其是近年来随着中国经济的不断发展壮大,对外来资源的依赖也越来越严重,所以当PPI大幅上升时,中国经济发展所付出的成本也会很大,而这种付出会随着资源的输入而大量流出,也就是说减少了经济体整体的财富,表现在工业企业经济效益上就是与PPI呈现明显的负相关。

因此,尽管从表面上看,相关行业产品价格受到政府行政管制从而导致企业效益急剧下降是使得上市公司整体业绩增速显著放缓的直接原因,但是这并不意味着一旦政府放松对这些产品价格的管制,上市公司的整体业绩增速就会很快上来,因为且不论政府是否敢于在通胀水平仍处在高位时将产品价格放开,实际上只要政府放开这些产品的价格,除了少数生产这些产品的企业会受益外,其他所有企业都会出现成本上升,效益下降。因此,未来A股上市公司的整体业绩情况将在很大程度上取决于PPI能否回到合理水平,而不仅仅是某些产品价格的变化。

四、以防御应对不确定性尽管离上市公司公布二季度的业绩还有一段时间,但是从过去几个月公布的PPI数据来看,PPI呈现出加速上扬的态势,不仅连创新高,而且5月份的PPI更是一举超过了CPI,从而给二季度上市公司的业绩蒙上了阴影。08年1-5月份工业企业效益数据即将公布,将为我们更清楚地了解二季度上市公司的业绩情况提供进一步的线索。

尽管如此,由于有两税合并所带来的上市公司实际税负减少的利好存在,同时政府也会对价格管制行业进行财政补贴,这些外部因素将在很大程度上保证08年上市公司的业绩依然会保持正增长,这将为市场的估值提供进一步的支撑。因此,从估值来看,目前市场的市盈率水平进入到了比较合理、甚至相对较低的水平,但是目前市场的主要担忧还是09年的宏观经济形势和上市公司业绩方面存在的不确定性。

有别于大众的认识,我们认为中国经济所面临的国内外形势依然错综复杂,因而过分悲观和乐观都是不可取的,由于未来的不确定性不仅没有降低,反而进一步加大了,因而在目前的弱市格局下,防御将是现阶段比较现实的投资策略,也是应对不确定性的必然选择,而精选个股将是跑赢市场的不二法门。 五、行业配置建议在防御的投资策略下,保持适度的仓位水平应当是首要的。在此基础上,选择合适的行业将是重中之重,但是目前所面临的环境不同以往,因而不能按照传统的投资思路来选择防御性的投资品种。公用事业、基础设施等作为通常的防御性品种,在目前通胀高企,而政府实施价格管制的环境下,很难说会是合适的防御品种。

尽管中国经济所面临的国内环境错综复杂,未来的不确定性很大,但是有些行业的发展还是很明确的。其中,煤炭、钾肥、磷肥等资源性行业受需求拉动,涨价动力十足,同时也不在政府价格管制的范围之内。同时,中国经济的转型势在必行,政府大力发展有些行业的政策导向是十分明确的。此外,在通胀的环境下,能够抵御通胀的行业当然也是进行防御性投资的不二之选。

总之,在行业选择上,我们将继续重点关注煤炭、钾肥、磷矿等受益价格上涨,医药、新能源、大化工、通讯设备等国家政策支持导向明确,以及商贸零售、食品饮料、银行等能够抵御通胀的行业。