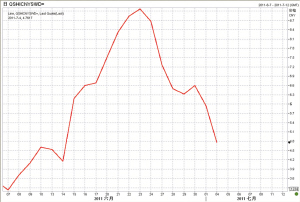

图为6月4日到7月4日上海银行间一周同业拆借利率走势。

中国宁波网讯 5天理财收益6.5%,7天7%,银行年中揽储大战,让短期理财产品一度成为甬城理财市场的主流,理财收益更是飙升至今年高点。然而,记者昨日再度对此展开采访发现,“中考”过后,随着资金面的趋缓,同业拆借利率回调等一系列原因,短期理财产品收益回调速度也一样飞快。

收益下调,短期理财“退烧”

6月底20天5%以上收益率的产品,一到7月便降到4%左右,周降幅达到20%多;6%左右的5天至7天超短期产品如今更是难觅踪迹。本周起,银行理财市场热度因为短期理财品种的减少和收益的降低而退却不少。

据悉,6月30日,是对银行上半年存贷比考核的关键时点,银行为吸收存款使出浑身解数,尤其是银行理财产品的发行更是如火如荼。记者之前采访发现,6月底期间,单是一家国有银行,30天以下的短期产品就可以达到10个左右,收益起点为5%。而昨天,各家银行的产品列表信息显示,一度热销的5天、7天等高收益产品早已纷纷退市,取而代之的是收益率大幅下降的同类产品,而前期销售并不理想的50天至半年期的中期及中短期产品重新浮出水面,产品的平均收益也都不到5%。

同业拆借利率冲高回落

有业内人士猜测,日前,银监会曾对个别银行发行高利率产品吸收存款现象发出警示,并且为了防范市场风险,专门发文规范银行理财产品销售行为,这一定程度上对新一期产品的活跃度造成一定压力。但银行人士坦言,造成新一期产品收益下降的最根本原因还是由于年中考核之后,市场资金面得到舒缓,相应的短期产品所对应的银行同业拆借利率、央行票据等投资标的收益率下降。

据悉,上月接连发行的高收益、超短期理财产品多以银行间同业拆借、国债等为标的,产品收益常与上海银行间同业拆借利率齐涨共跌。

记者昨日查询,就从上月20日起,银行间隔夜拆借利率从前日的3.985%跳涨至6.955%,6月23日达到近5个月内高点7.3325%;银行间7天、一个月拆借利率又分别于6月23日、6月27日飙升至9.0708%和7.9225%。而截至昨天,各期限拆借利率已全线回落,其中,隔夜拆借和一周拆借利率已然降至上月初水平。

“随着银行‘揽储’硝烟散去,银行理财产品的短期化程度又将开始趋于正常。在市场资金面稍见宽松的情形之下,一方面,银行为平抑成本,纷纷调低产品收益率,另一方面,发售产品的动力也有所消减,再加上监管部门的规范态度,产品收益下调可谓意料之中。”银行人士称。

加息预期下,短期产品仍将“叫座”

从目前看,一年期存款利率为3.25%,但一个月至三个月的银行短期理财产品中,年化收益在4.5%以上者仍有不少。尽管新一期短期理财产品收益大不如前,但随着CPI高起,加息预期日趋增强的背景下,短期理财产品依旧不失吸引力。“前期购买已到期或即将到期的客户中,仍有相当一部分人,已将下一轮投资重新锁定在短期产品上。”交行一位客户经理向记者表示。

公开资料显示,多数机构预期6月份CPI将创下新高,可能达到6.4到6.5%。此外,6月份期间,央票利率两次上调。业内人士指出,随着6月加息预期落空,央行很可能会在7月公布CPI数据前后,宣布加息。

“加息之后,银行投资于债券和各种信贷产品的收益也得到了提升,短期理财产品既不会错过加息带来的各种利好,也不至于错过当前收益。”理财专家称。

根据有关银行界人士对2011年投资市场的展望,在高通胀环境下,短期理财产品将继续拥有吸引力。“跑不过CPI,最起码也要跑过存款利率。”有关人士称。

宁波晚报记者 崔凌琳