今年元旦之后,不少银行推出了部分较高利率的存款产品。“拉存款是所有考核任务的首要任务,不过今年的形势来不得半点松懈。就我们一个社区支行,为了挖潜存款任务,都在经常开会,分享经验。”某商业银行江北一支行行长近日向记者吐槽开年完成存款任务艰难。

事实上,今年对于中小银行来说,吸储压力或许比以往更甚。1月15日,银保监会办公厅、人民银行办公厅发布《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》(简称通知),要求商业银行不得借助网络等手段违反或者规避监管规定,不得通过非自营网络平台开展定期存款和定活两便存款业务。这意味着,金融消费者再也不能在支付宝、腾讯理财通等平台购买一度火爆的互联网存款产品了。新规在降低银行负债端风险隐患的同时,也考验着中小银行“拉存款”的创新能力。

叫停非自营渠道互联网存款

《通知》中最为引人关注的一条便是,商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,包括但不限于由非自营网络平台提供营销宣传、产品展示、信息传输、购买入口、利息补贴等服务,已经开展的存量业务到期自然结清。

分析人士指出,非自营互联网渠道受限也就意味着,此前银行广泛依靠互联网平台进行“拉存款”的方式被正式叫停。另外,银行可以通过自营网络平台销售存款业务,但要严格遵守利率定价的自律机制,不得不当营销,通过直销渠道或APP渠道销售存款,有利率上限的约束。对区域的限制,地方银行的互联网存款业务主要服务所在区域的客户,不得在全国范围内吸收存款。

对此要求,银保监会相关负责人表示,目前,保险公司、基金公司等通过非自营网络平台销售相关产品受到相应监管。存款作为最基础的金融服务,理应受到更为严格的监管。

该负责人进一步指出,商业银行通过非自营网络平台开展存款业务,最近业务规模增长较快。但该业务在发展过程中也暴露出一些风险隐患,涉嫌违反相关监管规定和市场利率定价自律机制相关要求,突破地方法人银行经营区域限制,而且非自营网络平台存款产品稳定性较差,对商业银行的流动性管理也带来挑战。

此前,针对相关业务风险,金融监管人士已两度发声。去年12月,央行金融稳定局局长孙天琦曾表示,互联网金融平台开展此类金融业务,属“无照驾驶”的非法金融活动,也应纳入金融监管范围。

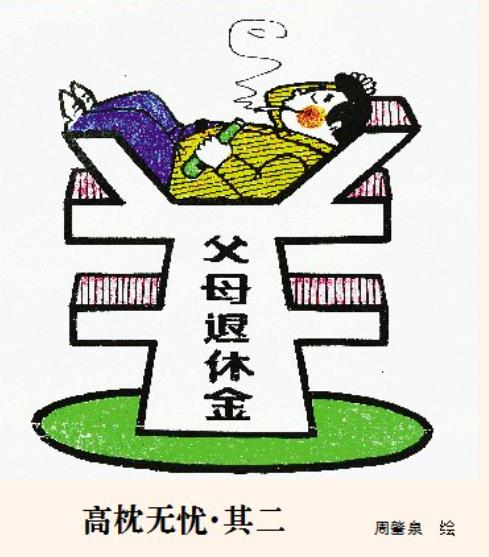

中小银行成最大冲击群体

“过几天就要发年终奖了,去年互联网平台上中小银行高利率的存款产品比较丰富,选择面也挺大,今年就不一样了,互联网平台上中小银行和民营银行的产品直接下架了。”市民俞女士对记者说,在她经常光顾的度小满平台上,当前只有12家银行存款产品可供选择,有35家银行对产品进行了下架。

作为已购产品的老用户,俞女士在度小满平台上尚可见产品。而事实上是,前不久,蚂蚁、理财通、京东金融、度小满等多家互联网巨头平台纷纷下架互联网存款产品,此次新规出台明确了监管要求。多家互联网平台也发声回应称,互联网存款产品均已下架,只对已购买产品的用户可见,持有产品的用户不受影响。平台会密切关注相关监管政策和指导意见,认真落实。

金融科技专家苏筱芮表示,此次通知受到冲击最大的群体是中小银行,因为中小银行的存款补充渠道不及大行,尤其民营银行由于缺乏网点,更加依赖线上吸储,中小银行的负债端将面临挑战。宁波晚报记者周雁

编辑: 杜寅纠错:171964650@qq.com