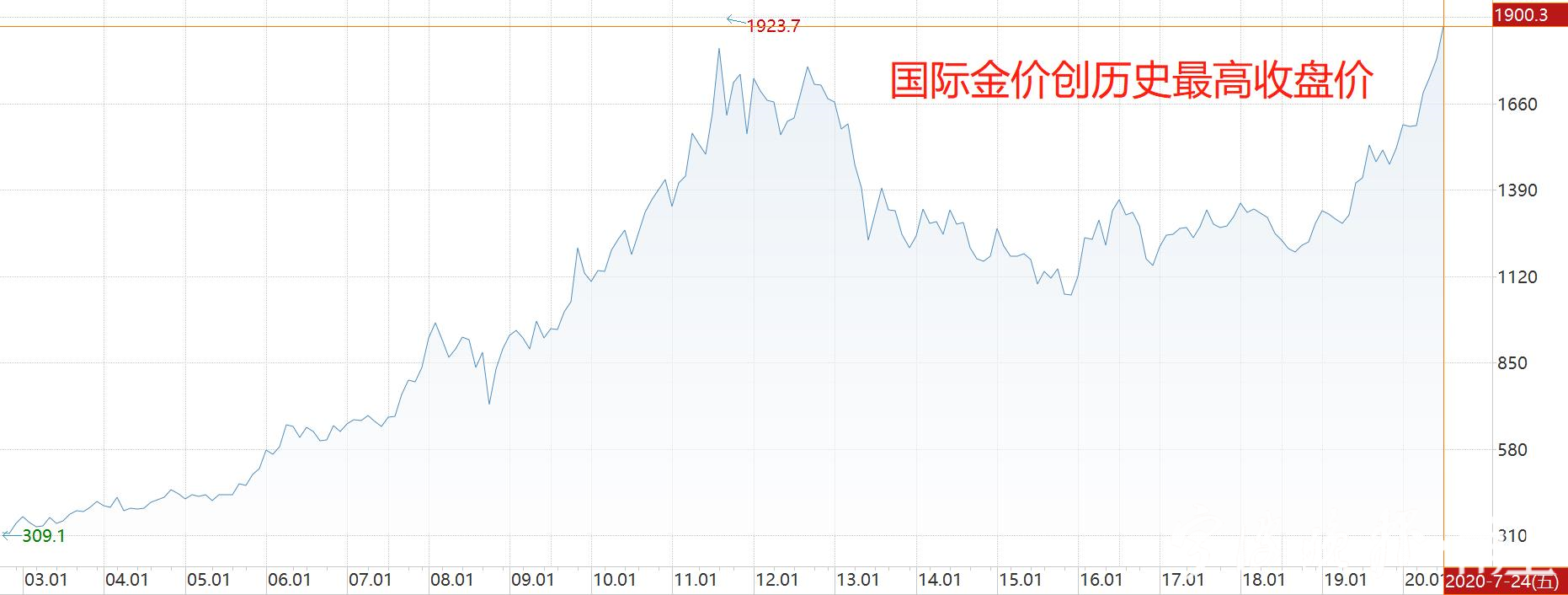

欧盟新一轮经济刺激计划给蓄势已久的黄金带来了最强有力的提振。过去一周,金银多头披荆斩棘,走出了“开挂”行情——7月21日,纽约COMEX黄金期货继站上1850美元/盎司后,又直线拉升,最高升至1866.8美元/盎司;而后,全球宽松的货币政策以及各国央行积极的财政政策以及投资者的避险情绪,助 推金价一路高升,不断刷新2011年9月以来高位。截至7月24日,COMEX黄金期货收涨0.54%报1900.3美元/盎司,连涨六日,创历史收盘新 高,盘中一度触及1904.6美元/盎司;晚间,现货黄金亦突破1900美元/盎司,距2011年形成的历史最高点1921.15美元仅一步之遥。

1

今年3月,新冠疫情在全球迅速蔓延,美股屡屡熔断,恐慌情绪升至极致。国际金价亦未能幸免,一度在3月9日至16日六个交易内,从1704.3美元/盎司降至1450.9美元/盎司低谷。从那以后,金价便开启了低调的回升行情。其间虽然也经过调整,但调整幅度并不大,重心上移趋势明显。

金民梁先生从3月23日正式启动购金计划,以344.5元/克的均价,陆续买入了1公斤的投资金条。他表示,美元和黄金走势通常成反比,而彼时,美国确诊病例接连创出新高,迫使美国多地重启经济的进程中止,令市场不得不重新审视疫情及其影响,担忧经济复苏会受到阻碍的情绪复再度上升,市场对更多刺激政策出台的预期也随之提升。由此,梁先生笃定“押宝”黄金。3月24日,美联储正式开启无限量量化宽松大门,国际金价迎来首轮上涨行情。

5月18日,国内金价首破400元/克,梁先生浮盈已逾4万元,截至本周五国际金价收盘创新高,梁先生这1公斤的“大黄鱼”,已然增值近6万元(含手续费),账面盈利超过16%。

无独有偶,过去一周的“鸡血”行情,更让黄金递延投资者周军亢奋不已。一方面,5月末,周军以391.8元/克的成本价建仓的5手黄金T+D多单,终于等到了突破行情,截至7月22日卖出平仓,顺利获取了近10万元的收益,不到两个月,收益率高达45%;另一方面,清仓以后,在行情的持续活跃中,未能调整心态,追高抛低,也亏出了不少冤枉钱。

事实上,今年以来,国际金价(以伦敦现货金价为例)自1517.18美元/盎司开盘,截至上周五1900.6美元/盎司收盘,年内累计涨幅已高达25%,而最近4个月,沪金价格几乎呈现单边上涨格局,从3月17日盘中的最低点330.12元/克一路上涨至如今的420.40元/克,累计涨幅达27.35%。黄金投资者多半收获颇丰。

2

这一波涨势让业内对行情的预期越发高涨。随着1900美元/盎司关口被突破,市场有关“金价不破2000美元终不还”“年底站上2000美元”的呼声再度高涨。

从消息面看,新冠肺炎疫情迟迟没有出现拐点,全球极低利率和各国央行的宽松货币政策,以及中美局势等地缘政治风险,都在推升黄金不断攀高。从国际地缘政治局势看,近期的紧张局势之下,避险情绪随之升温。中国国际期货股份有限公司高级研究员汤林闽表示,虽然在长期压抑的环境下,任何具备有利空头影响的冲击都会被放大,金价有可能短期出现一定幅度下降,但趋势性改变很难出现。换句话说,未来一段时间内,国际金价仍将维持上涨趋势。

从7月20日起,花旗银行就上调了对黄金的价格预期,认为金价有望触及纪录高位。花旗表示,美元计价的黄金价格将在未来6至9个月触及纪录新高,未来3至5个月突破每盎司2000美元的可能性有30%。

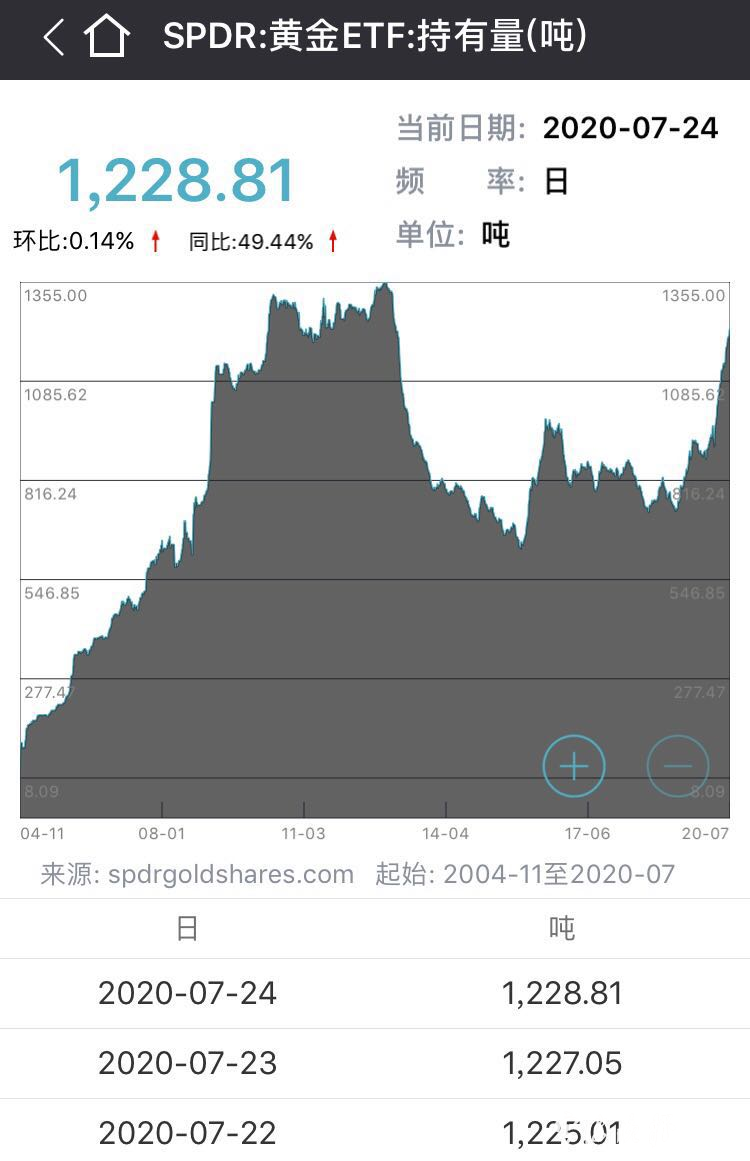

另一项数据显示,疯狂的上涨行情让避险资金疯狂涌入黄金ETF。世界黄金协会今年6月的研究报告显示,全球黄金ETF总持仓在五月再度增长154吨,这相当于85亿美元(总资产规模上升4.3%)的净流入,总规模达到了3510吨的历史新高。今年截至6月初,全球黄金ETF已有337亿美元的净流入,这已超 过了2016年创下的240亿美元的最高年度净流入水平。而据WIND资讯统计,本月以来的17个交易日中,全球最大的黄金ETF——SPDR在12个交 易日中显示增仓,其中,7月13日至今的两周内,持续显示增仓举措,持仓量从年初的895.30吨已增至1228.81吨,亦处历史高点。

世界黄金协会认为,高风险、低机会成本和积极的价格势能这三大因素将共同支撑黄金投资,抵消经济收缩引发的黄金消费端的需求疲软。

建信期货则认为,新冠疫情、经济衰退预期和地缘政治风险仍将推动贵金属价格上行。

3

不过,对于“手中资产究竟是配置股票好,还是配置黄金好”一问,依然是见仁见智。

中泰证券首席经济学家李迅雷认为,黄金和股票是不同的两种标的,前者虽然有投资属性,但在一般的投资者眼里,更多是一种避险工具。当股票市场不好的时候,黄金会涨,当系统性风险爆发的时候,黄金用来避险。市场风险偏好下降,大家去买黄金,风险偏好提高,去买股票。

上海纯达资产管理有限公司董事、金大师首席分析师师晨冰表示,全球货币宽松导致资产价格普遍上涨,对普通投资者来说,黄金和股票都不妨配置一些。他表示,很多情况下,二者步调并不一致,综合配置会让配置组合更安全、更科学,至于具体配置比例,投资者可按各自风险偏好和承受能力进行权衡。

中国黄金协会副会长兼秘书长张永涛表示,普通投资者投资黄金可以分两种情况,一是普通黄金投资,这要求投资者拉长投资时间,以五年或十年等投资周期来计算,选择高买低卖;第二种则是关注黄金产品的收藏属性,在不同年份买入不同特点和纪念意义的产品。他认为,本轮行情主要受疫情影响,金价未来如何,亦要看疫情 在全球范围内的控制情况。如果疫情加重,金价还有可能上涨;如果疫情得到控制,金价将会有较大幅度的回调。

记者崔凌琳

编辑: 陈奉凤纠错:171964650@qq.com