2016-08-19 08:09

市场期待已久的深港通终于靴子落地,8月16日获得国务院批准,并预期在4个月内开通。

与A股“见光死”不同,越来越多的资金大举南下“扫货”,腾讯控股、工行、建行的H股在上周连创新高……

香港资本市场有哪些特别的规则?A股的投资者怎样才能做好H股?除了港股通,还有哪些投资渠道可分享港股收益?我们将为你一一解读。

东南商报记者 张寅 崔凌琳

关键词

亲历

深港通终于要来了。上周消息一出,港股比A股更火爆,不少投资者已开始提前抢占先机。

同时拥有A股和港股投资经验的宁波刘先生告诉记者,港股通对内地投资者来说,既是机会,也蕴藏着风险。用炒A股思维去做港股肯定行不通。

炒概念行不通了

在A股市场上,刘先生如鱼得水,获利颇丰,但在港股市场,他自认为比较失败。谈起自己投资港股的经历,他不由感叹:港股比A股难炒10倍。

刘先生在港股的第一次失败的投资经历是买了顺风清洁能源。这是一家新能源上市公司,如果在A股市场,这是一个比较吃香的行业概念。

2014年,市场传言顺风清洁能源要吞下国内最大的光伏企业无锡尚德,股价在传言声中一路高歌猛进,最高时超过了12港元。刘先生当时并没有急于出手,他觉得每股12港元的顺风清洁能源的估值偏高了。股价也如他所愿,在冲过12港元后开始下跌,足足跌了6个月,股价跌去了50%。

“根据A股的投资逻辑,一只股票跌了半年,下跌了50%,总会出现反弹,或者说跌出了价值。”刘先生说,他在每股6港元多的时候建仓顺风清洁能源,并在下跌过程中一路补仓。当每股的成本价降到3.3港元时,他的持仓已达到38.8万股,股价跌到了1港元多。

“我那时完全不知道它的底部在哪里,只想反弹到成本价时出掉。”刘先生说。

随后股价出现了一次反弹,反弹价位接近3.3港元,但他没有卖。股价再次下跌,跌破了1港元,在股价反弹到1.7港元时,他割肉了一部分。第二次割肉价是股价从0.9港元反弹到1.1港元。现在,顺风清洁能源的股价维持在1.15港元,账户里还有24万股。

刘先生感叹,这只股票让他了解到在香港股市炒概念是行不通的,香港股票下跌时,非常任性,抄底风险比A股大得多。

跌到一分钱还没底

即使一分钱的港股买入后也可能让投资出现亏损。刘先生说,他买过一个看似跌无可跌的股票———毅信控股,买入价是每股0.01港元,花了7000多港元,买了70多万股,准备以小搏大。

“说出来很多人可能不会信,这只股票买入后就没有动过。现在,账户里亏损了2000多港元。”刘先生说,香港上市公司的名堂真的太多。

股价到了跌无可跌的地步,上市公司会怎么办?毅信控股发布了一条公告,建议股份25股合1股,合并生效后,透过增设额外80亿股未发行合并股份,将公司之法定股本由2亿港元增加至4亿港元。然后再建议进行每2股供11股,公司以每股0.165港元,发行54.78亿股供股股份。这个让人眼花缭乱的公告,普通投资者根本就看不懂,就是这样一条方案实施后,0.01港元买入的账户就出现了2000多港元的亏损。

刘先生说,用A股的思维在香港市场上玩,根本就走不通,上市公司可以相当自由地拆股、并股,其面值也是多种多样。

投机可能“万劫不复”

上述两个案例能告诉我们什么?刘先生说,不要把绝对股价太当回事,千万不要以为绝对价格低的股票就是便宜的。另外,要看清上市公司的股本魔术。

香港股市上有过半数的股票是低于1港元的仙股,有几十只股票都是低于0.10港元的。不过在香港市场血的教训却是“便宜没好货”。香港市场上还发生过这样的案例,以为0.01港元的股票跌无可跌了吧,结果上市公司10并1,并完后又很快跌到0.01港元,买入的投资者照样很快亏掉90%。

刘先生说,他的港股投资目前为止算是失败的,但他并没有撤出港股。这些年的投资经历让他明白,在港股,投机的风险可能会让投资者万劫不复。

他说,沪港通开通后,港资对A股的投资偏好已经一目了然,投资的多是A股上市公司的有高股息的大蓝筹。深港通开通后,港资的投资偏重应该也是深市的大蓝筹。

朋友圈炒港股多无获利

内地投资者投资香港市场,可不能像内地投资这样的习惯。如果在A股买入一家上市公司的股票,研究一些公开资料,在股价价格相对低位建仓,基本上能安全获利。但是,这一套用在港股上,可能要交很多学费。

“通过A、H股比较,许多投资者会发现港股的一些上市公司估值偏低,股价处于价值洼地,认为投资比A股低的H股可以套利。事实上,这种逻辑投资港股可能并不正确,港股的市场跟A股不同,估值低并不是投资者忽视了股票的价值,而是某一只股票在港股就只有这个价。”中信证券中山东路营业部投顾欧秦含说,他的朋友圈中有几个投资过港股的朋友,当初开通沪港通账户投资港股,抱着这样一种理念到港股掘金,结果都是亏着出来了。

欧秦含说,在股市投资并不容易,与A股八成交易都是个人投资者相比,港股六成交易来自机构投资者,交易群体有很大的不同。

太平洋证券宁波营业部投顾李金方、首创证券宁波营业部的丁晓赟都向记者表示,尽管港股没有涨跌停限制、交易又是T+0,可这个市场并没有想象中那么容易。

关键词

比较

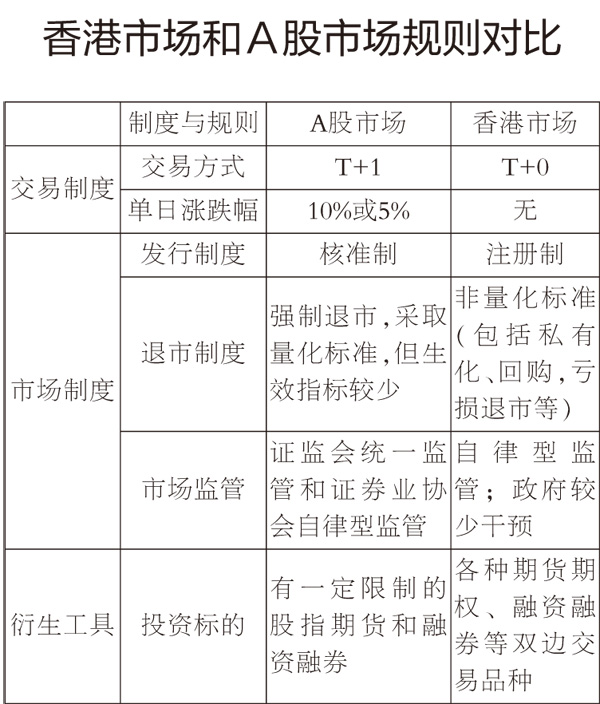

除了T+0,不设涨跌幅限制

港股和A股交易还有哪些不同?

2014年11月17日,沪港通正式开通,截至2016年8月1日,沪港通南下资金累计净流入800亿元。

这么多资金南下炒港股,其中不乏有宁波投资者的参与。“我们营业部差不多开通了300个沪港通账户。”国信证券中山东路营业部首席投顾王微告诉记者, “但有交易的可能还不到10%。”他表示,宁波股民对炒港股热情不高,跟两地的市场差异性比较大有关。沪港通运行一年多来,沪市资金净流出的态势,可能还是机构为主导的投资资金。

不少亏损来自汇率和税费损失

许多投资者都了解港股交易中主要交易规则跟A股不一样:持续交易时段早盘时段从9点30分至12点;午市时段从下午1点至4点;T+0制度,当天买入可选择当天卖出,T+2交收,股票和资金为交易后第2个工作日的下午3点45分之前到账。

交易规则可以适应,不过,交易费过高,可能是一般散户投资者难以接受的。

沪市佣金是固定,港市协商;沪市印花税单向,港市双向。沪市过户费固定比率,港市固定金额。另外,一些投资者对汇率的损失很难接受。记者了解到,内地投资者买卖港股通股票,以港币报价成交,但实际支付或收取人民币。因此,交易时需将成交货币按货币汇率换算为人民币。每日交易开始前,中国结算收到港股通结算银行提供的当日交易参考汇率后,通过上交所官网公布。如果不考虑正常汇率波动,换汇也会出现汇兑手续费上的损失。

“因为港股的实时T+0制度,有客户开通后频繁进行买卖,发现最后亏损不少来自汇率和税费。”王微告诉记者,相对来说,港股交易手续费占总交易额比例比A股要偏高,港股的手续费包括千分之三的佣金,券商交易佣金一般最低收费为100港元、千分之一的印花税以及0.0027%的交易征费和0.008%的证券组合费用。因此,一次T+0下单操作,手续费比A股高不少,如果日内频繁操作,那成本就有点吓人了。

多数股票成交量远不如A股

还有一部分炒过港股的客户对港股的交易量感到“不满意”,“香港股市的交易量并不大,一天的交易量维持在五六百亿港元,有些股票一天的交易量才几千万港元,股价一天到晚就动几分钱。”王微说,两地市场的投资逻辑完全不同,香港是比较成熟的市场,机构投资者为主导的价值投资,不像A股,一有点风吹草动股价就奔涨停或跌停去了,A股的日内波动比较大,港股的日波动很小,即使港股可以T+0、没有涨跌停限制。因此A股的投资者如果照搬照抄本地的方法去H股可能损失惨重。对于港股来说,业绩才是真材实料,相比A股投资者,他们更看重稳定增长和确定性。

总的来说,两地市场差异性还是比较大,香港以机构投资者为主,他们的资金量也很大,对流动性的要求较高,中小企业的市值很低,大机构要进出都很困难,所以大机构也较少买中小企业的股票,而香港的个人投资者也主要跟着大机构走,中小市值的普通企业被边缘化。而在A股却恰好相反,在流动性不充裕的背景下,投资者更愿意投资小市值的股票。因此在两地出现H股炒大票,A股炒小票的奇特景观。对于估值,香港市场的估值要比A股低很多,原因是相对于香港的人口和资金,相对于A、H股市场的流通市值,A股存在供不应求,而港股则供需较平衡或供过于求。因此,这也造成A股市场估值在全球范围内偏高,而港股的估值则较合理。

关键词

借道

港股通门槛仍高

选择主题基金是不错的选择

不论是已经开通的沪港通,还是年内将开通的深港通,均设置了50万元人民币的门槛,这也让许多想投资港股的投资者望而却步。但一些“聪明”的资金已寻得捷径,率先分享了“深港通”的众多利好。

借道QDII基金

在平复了A股股灾的伤痛后,去年12月,徐先生从众多港股QDII中挑选出了几款业绩不错的基金,最终选择汇添富国企恒生指数基金;同月,涵盖A股市场、香港中资股、美国中概股的QDII基金华夏大中华企业精选发行,徐先生再度追加10万元认购资金。

如今,“深港通”如期落地,徐先生成为基民中的“大赢家”。他告诉记者,单是华夏大中华基金,今年以来的涨幅便逾16%;而最近三个月来,汇添富国企恒生指数涨幅更近31%。

记者从华夏、华安、汇添富等多家基金公司了解获悉,早在“深港通”消息落实前,部分港股QDII产品已开始迎来净申购。如刚刚发行的东方红睿华沪港深基金,首募规模超过60亿元。同花顺数据显示,近三个月以来港股QDII产品份额均出现上涨。恒生通、恒生H股、H股分级、恒生ETF联接等产品,份额增长率均在200%以上。

布局主题基金

正如市场预期,今年年初以来港股表现明显强于A股,促使资金在“深港通”开通后更偏向港股。然而,由于港股市场以机构投资者为主,50万元的开户门槛将相当一部分投资者挡在门外,因此,理财师提议:对于看好港股、看好深港通的普通投资者来说,借道基金当属理想选择。

那么,究竟哪些基金可以供投资者重点关注呢?昨日,建行宁波市分行特许财富管理师蔡庸杰对此进行了大致梳理。

“深港通”概念基金中首当其冲当属沪港深主题基金。据悉,自沪港通开通以来,基金公司就积极布局沪港深基金,尽管今年以来,基市行情普遍低迷,但截至8月17日,36只沪港深基金中,有近8成表现为正收益,其中,前海开元沪港深智慧基金净值涨幅达13.9%,华安沪港深外延增长基金在成立不到半年的时间里便创下16%的收益率;嘉实沪港深精选基金等多只基金收益率超过10%。

其次,受A股和港股估值差异叠加赚钱效应影响,主投港股的QDII基金无疑是关注的焦点。

同花顺数据显示,近三个月来,QDII产品平均收益率达到10.11%。其中港股QDII产品表现尤为突出,银华恒生国企指数、汇添富国企恒生指数涨幅分别高达36.01%和30.98%;跟踪恒生指数走势的华夏恒生ETF联接、易方达恒生国企等产品涨幅均在10%以上;广发全球精选、富国中国中小盘股票近一周涨幅便有3.25%和2.58%。

“随着深港通的开通,港股迎来较好的投资机会,投资者不妨借道港股QDII捕捉其中的机会。”蔡庸杰称。

记者注意到,和讯基金亦推荐投资者关注南方恒生ETF、华夏恒生ETF、国富大中华、易方达恒生中国企业ETF、海富通大中华精选、南方香港成长等港股QDII产品。

编辑: 陈晓怡

- 野生大熊猫再现夹金山 急匆匆过马路疑为“吃晚餐”

- 云南白药回应不合格创口贴:系假货

- 妇女怀胎17月引争议 检查大概38周左右

- 杀人嫌犯潜逃16年 "变身"安徽寺庙住持

- 高中生军训猝死 校长:不知道高温预警

- 奥运|场上萌娃