市地税局工作人员指导企业人员进行个税申报。(董娜高珂波摄)

丁安绘

张悦制图

时值岁末年初,年终奖成为工薪族讨论最多的话题之一。然而,工资条上显示的数字让不少人“扎心”了:为什么原本听着激动人心的年终奖金额,实际到手却“缩水”了?看来,年终奖个税怎么扣,背后有哪些“套路”,很多人还不了解——

手把手教你年终奖如何缴税

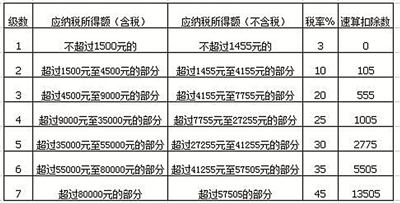

目前,我国规定个税免征额为3500元。我们平常所说的工资指的是税前工资,要先扣除五险一金,剩余的钱超过3500元就要对照税率表进行扣税。我国采用七级超额累进个人所得税税率表,将工资水平分为七档,工资越高税率也就越高,比如1级的税率只有3%,7级的税率高达45%。

具体该如何计算税款呢?市地税局相关负责人解释,根据国家税务总局相关规定,个人取得的全年一次性奖金,可以单独作为一个月工资薪金所得计算纳税。要将雇员当月内取得的年终奖除以12个月,按其商数确定适用税率和速算扣除数,再按公式计算扣税。

该负责人为记者算了一笔账。如果雇员当月工资薪金所得高于(或等于)3500元,则年终奖扣税适用公式为:应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数。

假设2017年12月25日,员工A取得任职公司发放的年终奖6万元,当月工资4500元(扣除“三险一金”后),问A当月应缴多少个人所得税?工资缴税方面,根据税率表和计算公式,得出A当月工资应缴个人所得税为(4500-3500)×3%-0=30元。

年终奖缴税方面,因A当月工资所得高于3500元,那么首先将A当月内取得的全年一次性奖金除以12个月,即60000÷12=5000元。对照税率表可以确定,其商数适用税率和速算扣除数分别为20%、555元。由此可以算出应纳税额为60000×20%-555=11445元。

如果雇员当月工资薪金所得低于3500元,则年终奖扣税适用公式为:应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数。

假设员工B于2017年12月25日取得任职公司发放的年终奖6万元,当月工资3000元(扣除“三险一金”后),那么B当月应缴多少个人所得税?工资缴税方面,B当月工资收入3000元,低于税法规定扣除标准(3500元),因此不用缴纳个人所得税。

年终奖缴税方面,因B当月工资薪金所得低于3500元,应将全年一次性奖金数额减去“雇员当月工资薪金所得与费用扣除额的差额(3500-3000=500元)”后的余额,除以12个月,按其商数确定适用税率和速算扣除数。即(60000-500)÷12=4958.33,可得出适用税率和速算扣除数分别为20%、555元。那么应纳税额为(60000-500)×20%-555=11345元

一些新入职的员工要问了:入职不满12个月,年终奖该怎么算?该负责人表示,根据规定,雇员取得全年一次性奖金,不论雇员是否任职满一年,在计算个人所得税的方式都是一样的。假如一年当中有工作变动,需要从两家单位取得年终奖,那么另外一家单位的年终奖要并入当月工资计算个税。

有时多发1元可能多扣数千元

前两天,某单位的内部微信群被员工方先生发的两张工资单炸开了锅:工资单显示,方先生的年终奖金收入比同事朱小姐高5000多元,个税却多交了6000多元,导致最后实际到手的数额反而比朱小姐少了近700元。当下方先生的心情只能用一个大写加粗的“心塞”来形容,他满腹疑问:为什么明明自己奖金收入高,到手却比别人少这么多?

“方先生很可能是踩到了缴税的‘临界点’。”市地税局相关负责人指出,根据我国年终奖个人所得税计算方法,当年终奖超过某个临界点哪怕1元时,对应的纳税税率将提高一档。因此,一旦遭遇了计税的临界点,可能会出现“多发少得”的情况。

“由于个人所得税税率有七档,这些临界点也有多个,计算个税时需要特别注意税率表的级距。按税率表1档计算,1500×12=18000,即1.8万元是一个重要的临界点,通过计算,18001要比17999多交1000多元的税。”某会计师事务所负责人告诉记者,以此类推还有5.4万元、10.8万元、42万元、66万元和96万元这几个临界点。

该事务所负责人建议,如果你的年终奖遭遇临界点问题,最好能与单位协商,就低选择档位缴税,余下的部分之后再补。或者通过捐赠的方式,可减免一部分税额。“另外,企业也可以用分批发年终奖的方式来为员工合理筹划缴税金额。国家对年终奖有优惠计税的特殊方式,每人每年有一次机会将一笔一次性收入分摊到12个月计税。”

不过,也有业内人士指出,对于大多数职工来说,把年终奖分摊到月工资再计税有可能会增加税额。但是对于高收入人群来说则比较适用,便于适当调整和筹划月工资总额与年终奖的分配比例。

需要注意的是,雇员取得除全年一次性奖金以外的其他各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。

另外,有人专门咨询经济补偿金要不要缴税,怎么缴?根据规定,个人因与用人单位解除劳动关系而取得的一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费用),其收入在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过的部分按照有关规定,计算征收个人所得税。超过怎么计税?对于个人取得的一次性经济补偿收入,可视为一次取得数月的工资、薪金收入,允许在一定期限内进行平均。具体平均办法为:以个人取得的一次性经济补偿收入,除以个人在本企业的工作年限数,以其商数作为个人的月工资、薪金收入,按照税法规定计算缴纳个人所得税。个人在本企业的工作年限数按实际工作年限数计算,超过12年的按12计算。因此,即使超过,也不是按照单月工资收入那样累加后一次性计算的,而是按照工作年限平均计税。

个税免征额会不会调整

我国的个税免征额自2011年9月以来一直定格在3500元。近年来,个人所得税改革成为社会各界高度关注的热点话题。尤其是每年全国两会期间,不少代表、委员关于提高个税免征额的提案和呼声不断。

记者查阅相关数据发现,2016年全国个税收入增幅高达17.1%。而从前几天发布的2017年我市预算执行情况来看,个人所得税收入81.03亿元,完成预算的119.9%。

“2011年,3500元可以算是中高收入了,但到了2018年,这个起征点已经无法满足当前真实收入支出水平的抵扣需要。”我市一家会计事务所相关负责人分析说,六年多来,虽然物价、工资水平不断上涨,但伴随着通胀、货币增长等因素,人们的消费支出也在高速增长,3500元作为免征额确实偏低了。

记者采访一些业内人士时,不少人提议,由于各地区工资待遇差距大,个税免征额不宜“一刀切”,而是应该结合各地区的实际情况制定,才更有利于调节收入差距。

有税务专家认为,现在的个税制度是面向所有人的,只要税前工资一样,扣除的个税就是一样的,但是每个人的情况都不相同,要实现收入分配改革、提升中低收入者的获得感,建立分类征收和完善税前扣除机制是个税改革的重中之重。“例如首套住房按揭贷款利息、子女教育等支出如果被纳入税前扣除部分的话,对于‘房奴’及育儿压力较大的工薪族来说,能减轻不少负担。” 宁波日报记者董娜

原标题:为何到手“缩水”了? 说好的年终奖一文教你算清年终奖个税这笔账

编辑: 应波纠错:171964650@qq.com