4月22日晚,证监会上市公司并购重组审核委“官宣”,宁波联合集团股份有限公司发行股份购买资产方案未获通过,进入杭州房地产市场的希望落空。

其实,早在2010年,荣盛控股取得宁波联合控制权时就承诺,要在一年内启动将杭州盛元房产和已取得的储备土地注入宁波联合的相关工作。

但从那一年起,房企在A股市场先后经历了4年IPO空窗期,2016年又暂停再融资;2018年略有松动,2019年下半年又趋严——这10年,房企股权融资一直是走走停停,也被视为政策调控的关键信号。

几度更换方案,宁波联合筹划的这场“马拉松”式重组在撞线一刻折戟,让业内哗然。

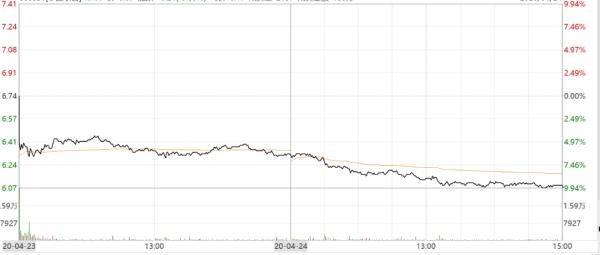

23日,宁波联合复牌大跌6.18%,昨日跌幅进一步扩大。

1

据证监会官网披露,上市公司并购重组审核委给出的意见为:申请人未能充分说明并披露本次交易有利于提高上市公司资产质量、改善财务状况和增强持续盈利能力,不符合《上市公司重大资产重组管理办法》第四十三条的相关规定。

据宁波联合此前公告,这次并购重组,宁波联合拟作价15.01亿元向控股股东浙江荣盛控股集团有限公司发行股份购买其旗下的杭州盛元房地产开发有限公司60.82%股权。重组后,荣盛控股持有宁波联合股权比例将由29.08%上升至55.19%。

据坤元评估出具的《资产评估报告》,本次评估以2019 年6月30日为评估基准日,盛元房产100%股权的评估值为24.68亿元,账面值10.64亿元,增值率为131.92%。

需要注意的是,按照评估基准日,盛元房产10.64亿元的实际所有者权益账面值计算,宁波联合收购的60.82%的实际权益值仅为6.47亿元,对应15.01亿元的交易价格,实际溢价达2.32倍。

本次交易一旦完成,宁波联合2019年的总资产将增加30.71亿元,达到110.21亿元;总负债增加16.2亿元,达到67.65亿元;而归属母公司所有者权益增加9.33亿元,达到35.93亿元。这意味着,交易完成后,宁波联合获得的负债远比比权益来得更高。

因此,有股民质疑,这次并购重组有向大股东利益输送和“甩锅”给上市公司的嫌疑。

对此,宁波联合认为,标的公司、子公司及联营企业现有房地产项目的销售回款可用于偿还标的公司目前负债。根据测算,2020年至2023年,标的公司可获得的现金流是主要负债金额的3倍,债务偿还有保障,并不会增加上市公司的债务负担。

宁波联合披露的公告也显示,标的公司资产负债率低于同行业上市公司平均水平,长期债务压力不大。

但在流动资产的关键数据上低于房地产行业上市公司平均水平,主要是公司合作开发规模较大,部分流动借款用于长期股权投资,导致流动比率、速动比率低于同行业上市公司平均水平。

与上市房企相比,中小房企的融资压力可见一斑。

房地产行业分析人士表示,从其做大房地产业的想法来看,如果并入到上市公司后,势必会加大投资力度,其负债额会大幅增加。

事实上,早在审核结果还未公布之时,就有投资者提出,因负债上升,每股净资产被大幅拉低后,“每股净资产从8.56元变成7.3元,而每股收益仅增加2分钱,请问股东们,这交易合理么?”

在本次重组交易中,宁波联合与荣盛控股签署了《盈利预测补偿协议》,根据该协议,盛元房产在2020-2023年累积的经审计的合并报表口径下扣非净利润总额不低于19.27亿元。换言之,承诺期内平均每年可为宁波联合创造近5亿元的净利润。即便如此,依然未能“说服”并购重组委。

2

宁波联合是宁波的老牌房企,在宁波先后开发了宝丽花园、文昌花园、西河花园以及天一家园、天水家园等知名楼盘,成为宁波市最有影响力的本土房企之一。

重组前,公司的房地产开发业务已覆盖宁波、温州、舟山等地区。

从2014年开始,房地产板块的营收对宁波联合总营收贡献率由2013年的7.64%飙升至40.52%,成为与贸易板块相当的核心业务板块,也是其主要的利润来源。自此,“借助已有基础与优势打造专业化地产平台”也成为宁波联合的主要战略方向。

但近年来受到外来房企大鳄的挤压,宁波联合在房地产业务上整体市场占有率逐年下降,销售收入出现断崖式下降。2018年,公司房地产业务实现销售收入7.13亿元,较上年减少82.4%;2019年上半年,销售收入仅4407万元,较上年同期减少91.2%,且无商品房竣工交付。

据上市公司2019年度业绩报告披露,其房产业务营收占比已下降到20.81%,公司总营收也从2017年的70.69亿元高位,下降到38.74亿元,同比下降4.1%。

尽管房地产业绩连年下降,但宁波联合做大做强房地产板块的梦想并没有放弃,而“并购重组”是其提高房地产开发业务竞争力的第一选择。

但宁波联合的重组方案几度沉浮。2010年,荣盛控股在取得宁波联合控制权时就承诺,在一年内要将将盛元房产和已取得的储备土地注入宁波联合,做大做强宁波联合房地产业务。但很快受制于国家房地产调控政策,不得不按下暂停键。

2014年证监会又全面放行房地产再融资及重组。宁波联合立即重启并购工作,双方对交易方案几经调整,但进展仍不顺利,交易方案、交易标的都受到上交所问询关注,最后无疾而终。

2018年4月4日,宁波联合再次发布重组预案,拟向荣盛控股、三元控股发行股份购买其合计持有的盛元房产100%股权,交易标的资产的预估作价为23.03亿元,评估增值率为148.12%。然而,此后一年多时间里,这项并购重组交易停滞不前。

直到2019年年底重组方案才有了实质性进展,但最终还是未能通过证监会的审核。

3

除了对“马拉松”式进程以及并购价格的热议之外,此次并购重组事件也引起了众人对涉房企业并购重组的讨论。

近年来,随着房价的高企,房地产类资产的走俏,涉房并购风生水起。然而,住宅房地产作为居民的基本需求受到的调控力度最为显著,对涉及住宅房地产的上市公司并购重组事项审核力度也更大。

被称为“中国上市房企收购第一案”的融创收购绿城,以及之后收购佳兆业,可谓剧情跌宕。经过长达半年的努力以及复杂的资产置换、股权交易,融创最终与绿城各分“天下”,获得了十几个优质项目,但也付出了不小的代价。而其对佳兆业上海4个项目的收购计划最终也以失败告终。

再往前,华润地产的并购之路更是挫折重重,构建“房地产航母”梦想最终落空。

回到宁波联合的重组案例,此次交易如果顺利完成,宁波联合总资产将达103.96亿元,较交易前增加42.04%;净资产将达31.54亿元,较交易前增加30.53%。一方面有利于提升宁波联合的核心竞争力,另一方面,若本次重组达成,既解决了上市公司与控股股东之间的同业竞争问题,也有利于提高地产业务整体运作效率。

但至于交易是否“有利于提高上市公司资产质量、改善财务状况和增强持续盈利能力”,看来还是摆在上市公司面前最现实的问题。

如今,受到新冠肺炎疫情影响,市场对于发挥房地产金融政策的逆周期调节作用开始寄予希望。国务院出台了一系列宽松政策,但“房住不炒”的总体调控基调未发生丝毫变化,整体资金环境趋向宽松,房企融资形势依旧不容乐观。

此次重组失败后,宁波联合下一步会有哪些安排?23日下午宁波联合回复东南财金记者称,目前公司仍在对下一步工作进行论证。可见,宁波联合做大做强房地产板块的决心和信心并未动摇。

文字:崔凌琳

编辑: 陈晓怡纠错:171964650@qq.com

中国宁波网手机版

微信公众号