临近年末,又到发年终奖的日子。根据财政部、国税总局的安排,2021年12月31日之前,居民个人取得的全年一次性奖金,既可以选择与工资薪金合并计税,也可以选择单独计税。那么对于工薪阶层来说,年终奖到手,选哪种方式计税,更能享受到新个税法的减税红利呢?这是一道值得花点时间的计算题。

不同收入情况下

哪种计税方式更划算

浙江金瑞税务师事务所副所长余海涛介绍,一般来说,年终奖单独计税,能大大减轻纳税人的个税支出。因为根据新个税法,一个纳税年度只有6万元免征额,假如年终奖与工资合并计税,会占用免征额度,不仅扩大了计税基数,还会提高适用税率。

但对于刚刚跨过个税起征点(5000元/月或60000元/年)的工薪阶层来说,将年终奖并入当年工资薪金所得,扣除基本减除费用(5000元/月)、专项扣除(五险一金等)、专项附加扣除等后,可能根本无需缴税或只需缴纳很少的税款。因此,这种情况下,如果年终奖采取单独计税方式,反而会产生应纳税款或者增加税负。

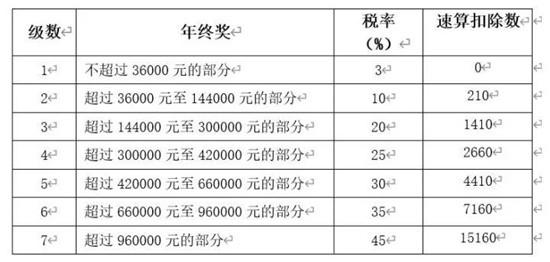

根据财政部和国税总局的通知,年终奖单独计税的公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。

年终奖单独计税税率表为:

余海涛测算了一个参考临界值。扣除社保、公积金以及专项附加扣除后,如果月工资之和加上年终奖总计不超过9.6万元的,将工资和年终奖合并计税更加划算。

当然,这不是绝对的,需要根据实际情况具体分析,下面就来看不同收入情况下,哪种计税方式更划算。

独生女A在杭州上班,每月工资10000元,租房,上有年满60岁的父母,年底可以拿到30000元年终奖。

则,A每月应纳税所得额=10000-5000(即起征点)-2250(杭州社保+公积金缴费比例为22.5%)-1500(房租专项附加扣除)-2000(赡养老人专项附加扣除)=-750元。

由此可见,A不仅每月不用预交个税,还可以积累扣除费用。对她来说,将年终奖合并到全年综合收入计税会更划算。

A的全年应纳税所得额=120000(全年工资薪金所得)+30000(年终奖)-60000(基本减除额)-27000(全年社保+公积金)-42000(全年专项附加扣除)=21000元,适用税率为3%,速算扣除数为0,则合并计税之后,A全年个税纳税额度=21000×3%-0=630元。

如果将年终奖单独计税,需要将年终奖除以12个月,将得数按照适用税率和速算扣除数计算纳税。

这种情况下,A的全年工资收入不产生个税,但30000元年终奖需要缴纳的个税为:30000×3%-0=900元。

也就是,A将年终奖单独计税后,全年个税支出比合并计税多缴税270元。

什么情况下

年终奖适合单独计税

杭州白领B,月工资20000元,儿子上小学,有房贷,与弟弟共同赡养年满60岁的父母,今年可以拿到20000元年终奖。

则,B全年应纳税所得额=240000-60000(基本减除额)-54000(全年社保+公积金)-12000(房贷利息专项附加扣除)-12000(子女教育专项附加扣除)-12000(赡养父母专项附加扣除)=90000元,适用税率10%,速算扣除数2520。

则,B全年工资薪金收入应纳个税=90000×10%-2520=6480元。

如果将年终奖纳入年度收入合并纳税,B全年应纳税所得额=90000+20000=110000元,适用税率10%,其年终奖应纳个税=20000×10%=2000元,全年个税总额8480元;

如果年终奖单独计税,20000元适用税率3%,则B年终奖应纳个税=20000×3%-0=600元,全年个税总额7080元。

也就是说,B选择年终奖单独计税,比合并计税可以少缴税1400元。

需要注意的是,如果选择年终奖单独计税,在计算税款时,是不能减除基本减除额(起征点)、专项扣除(社保+公积金)、专项附加扣除的。

编辑: 杜寅纠错:171964650@qq.com