近期一些大城市的房价上涨较快,经营性贷款违规进入楼市的苗头又现。为此,部分银行提高了经营贷的准入门槛,有的还上调了经营贷利率。这一措施能否堵住资金违规流入楼市的漏洞?

经营贷违规流入楼市“花样多”

经营贷利率和房贷利率的“价格差”是导致经营贷违规流入楼市的主要原因。

个人经营贷款利率此前通常为4%左右。而房贷利率通常为5年期贷款市场报价利率(LPR)上浮几十到上百个基点,约为5%到6%。去年底,央行、银保监会出台银行业金融机构房地产贷款集中度管理制度后,部分银行房贷额度紧张,房贷利率有所上浮。

于是,个别中介机构把房贷“包装”成经营贷,让客户实现低利率购房。具体形式通常为:先为客户注册或过户一家公司,并伪造经营流水,让客户“变身”经营者。然后找垫资公司为客户提供一笔过桥资金来全款买房。待房子过户到购房者名下后,再将房子作为抵押物,向银行申请经营贷来偿还过桥资金。

据了解,这一“灰色”产业链主要瞄准两类人群——一是为了节省月供成本,将现有房贷置换为较低成本的经营贷;二是为了直接低利率购买新房。

光大银行金融市场部分析师周茂华指出,经营贷产品的设计初衷是缓解小微企业融资难题。这些资金之所以会违规流入楼市,除利率较低外,也与经营贷金额较大、办理门槛相对不高、手续简便等原因有关。

“这些资金违规流入房地产市场,会导致居民、企业杠杆负债率上升,容易引发局部房地产市场过热,对楼市调控构成一定掣肘,干扰对楼市的稳定预期。”周茂华说,同时,部分中小银行对房地产资产过度依赖,容易引发资产负债结构失衡,削弱稳健经营基础。

银行提高经营贷准入门槛以应对违规行为

针对这一现象,上海银保监局1月29日发布通知,要求严格审核首付款资金来源和偿债能力,防止借款人通过消费类贷款、经营性贷款等渠道违规获取个人住房贷款首付款资金。北京银保监局1月30日也表示,将严查个人信贷资金违规流入房地产市场。

通知一出,多家银行已拿出解决方案——提高经营性贷款准入门槛,如申请贷款的企业或个体工商户应经营两年以上,用于抵押的房产已过户半年以上。同时,部分银行还适当上调了经营贷的利率。

“经营贷利率上调能够收窄与房地产市场利率差,有助于减少两个市场的套利空间,对于防范经营贷违规流入房地产市场有一定帮助。”周茂华说,此外,近期市场利率有所上行,银行负债成本上升,调升经营贷利率也属于正常市场行为。

“去年以来,为支持新冠肺炎疫情防控和复工复产,银行普遍下调经营性贷款利率,部分贷款利率偏低,适当上调也是回归正常水平。”招联金融首席研究员董希淼说。

同时,董希淼表示,经营性贷款对借款人资质、贷款用途有明确要求,提高经营贷门槛,其实是在严格落实贷款准入条件,有助于防范信贷资金违规流入楼市、股市。

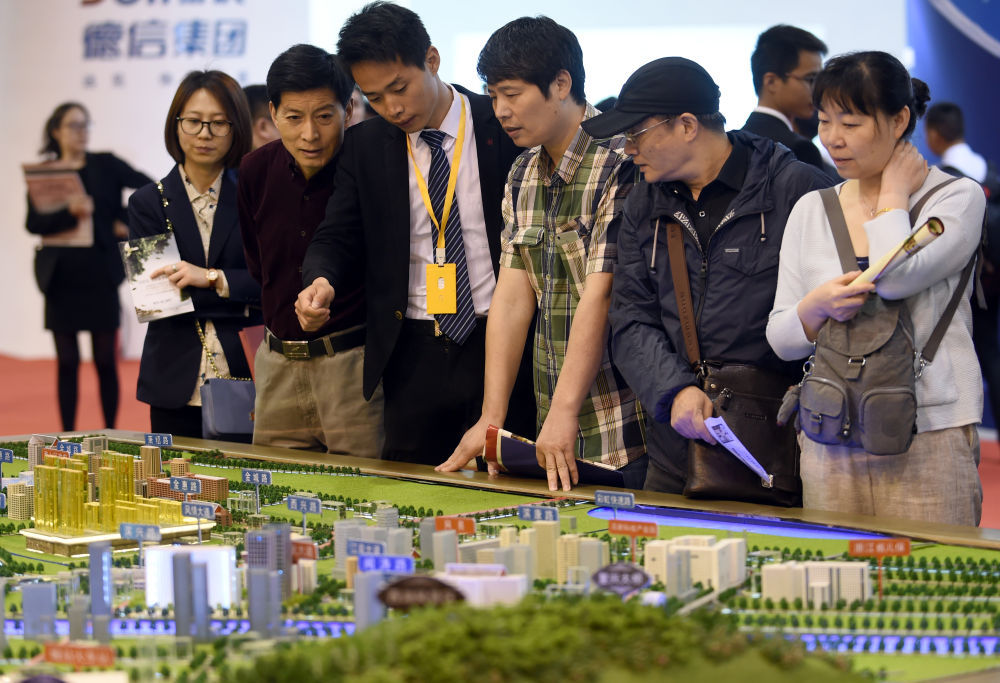

购房者在参观一个楼盘的沙盘。新华社记者 王定昶 摄

各环节落实主体责任避免“误伤”小微企业

提高准入门槛、调升利率虽然是避免资金违规流入楼市的有效之举,但也有人认为,这一措施可能“误伤”一些真正需要申请经营性贷款的小微企业和个体工商户,给其带来财务成本压力。

一位银行业工作人员告诉记者,银行会对贷款投向有所监控,但贷款资金放出后一旦被多次转手,监控难度会大大增加,就可能出现“漏网之鱼”。

“个人消费贷、经营贷资金的具体流向和用途追踪难度大、成本高,反映出这些产品在服务实体经济过程中仍存在改进和创新空间。”周茂华说,这就需要平衡好银行经营、便利小微企业和防范潜在风险,对经营贷产品的额度、利率等进行动态调整。

董希淼建议,银行在严格准入门槛、加强贷款管理的同时,可将经营性贷款发放时限控制在5年以下,并要求借款人提供必要的用途证明。对30万元以上的贷款应更严格执行受托支付规定,将贷款资金支付到合同约定用途的借款人交易对象,减少被挪用的风险。

此外,专家认为,监管层和金融机构要形成合力,从经营贷的贷前审批到贷后管理各环节落实主体责任,提高违规成本,并引导金融机构改善内部考核机制,让经营贷回归产品设计初衷。在保证“房住不炒”的定位下,积极扶持小微企业健康发展。

编辑: 杨丹纠错:171964650@qq.com