一次电信诈骗,让年近7旬的陈玉梅损失70余万元。她听从骗子要求,在某银行网点开设网银及电子密码器,并将电子密码器生成的密码告知骗子,导致账户上的钱被转走。法院认为银行网点存在过错,应承担20%的责任,判决银行网点向陈玉梅赔偿14万元。

起诉银行的电信诈骗受害人并不在少数,但像陈玉梅一样最终从银行获赔的却不多。

事件回放

前脚办理电子银行后脚就被转走70万

去年3月29日,68岁的陈玉梅接到一个冒充天津某银行工作人员的电话,告知她的银行卡透支了万余元。陈玉梅心里有些恐慌:自己没有该银行的银行卡呀。于是她接受了对方“报警”的建议,接通了所谓的“公安系统电话”。电话里,假扮民警的骗子告诉陈玉梅,她牵扯到一桩大案中,她的手机被人盗用,她的银行账号也将被冻结。

在骗子的引导下,陈玉梅一步步掉进了陷阱。“民警”建议她前往银行开一张新卡,将别的银行账号内的钱款一并存入这张新卡,以防被冻结,并为这张新卡办理手机银行和电子密码器。

陈玉梅来到丰台区某银行网点,要求办理手机银行和电子密码器。因她已超过60岁,没有子女陪同,按照相关规定,该银行网点没有给她办理。“民警”又建议陈玉梅换家网点试试,于是,她又来到该行另一网点,成功办理了尾号为4114的新卡,并开通网银和手机银行,注销了电话银行和短信认证支付。

随后,陈玉梅在该行柜台又办理两笔定期提前支取和一笔定期到期支取,将取出的40万元钱款全部转入新办的4114卡,存成定期。接下来,陈玉梅又在银行工作人员的协助下,通过自助智能终端设备办理了4114卡的个人电子银行,开通了一系列功能,领取了电子密码器。

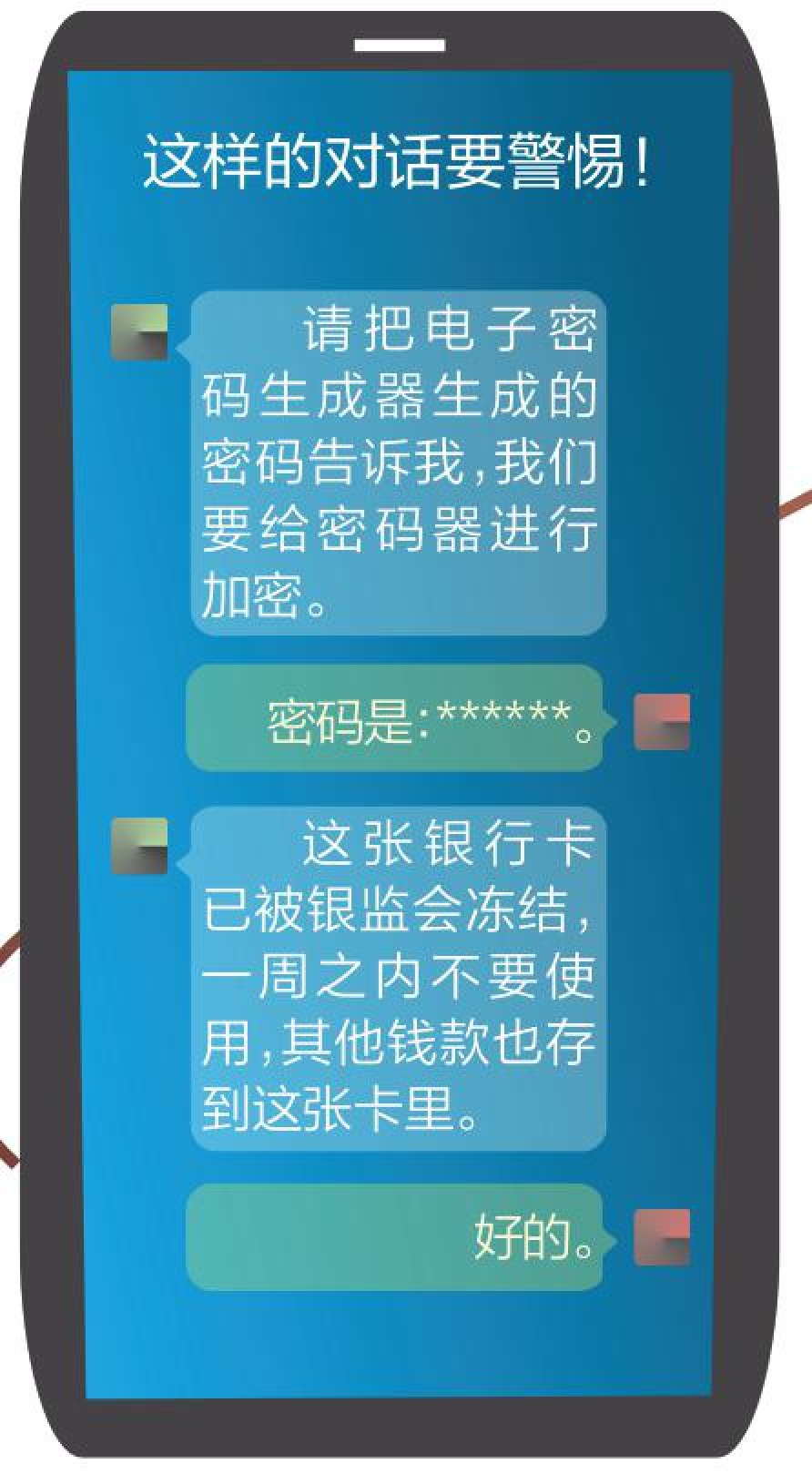

离开银行后,“民警”又打来电话说,“公安局”需要加密电子密码器,多次让陈玉梅将电子密码器生成的密码告知“民警”。拿到密码后,骗子趁机将陈玉梅账上的钱款转走。

“民警”还劝告陈玉梅,该银行卡已被银监会冻结,一周之内不要使用,并让陈玉梅将其他钱款也存到这张卡里。第二天,陈玉梅又让他人将归还的30万元欠款打入这张卡中,骗子又如法炮制,将30万元转走。短短两天时间,陈玉梅的这张银行卡发生了十几笔转账汇款,共计70余万元被骗走。

原告理由

老人身患重度老年痴呆 此前被诈骗过账户属高危

为何自己被骗钱,银行应担责?陈玉梅的律师在庭审中表示,早在2017年,陈玉梅就曾遭遇过一次电信诈骗,其账户目前属于高危账户。且陈玉梅在开庭前进行的体检中,被诊断为重度老年痴呆。原告认为,银行是在老人无子女陪同的情况下,违规为其办理了电子银行。加之陈玉梅的借记卡账户属于高风险账户,银行本应通过柜台为她办理电子银行业务,但是最终只通过自助智能终端设备指导其办理电子密码器。再者,陈玉梅的定期存款在办理当日就提前支取,银行本应采取更加审慎的身份验证方式,来维护其交易安全。正是由于银行的上述违约行为,给老人带来70多万元的损失,应予赔偿。

去年4月9日,在被骗70万余元后,陈玉梅在女儿梁静的陪同下前往该银行的另两家网点,询问工作人员工作流程并录了像。录像中,两名网点工作人员均告诉母女俩,该行在丰台区域内统一要求,60岁以上老人办理电子银行相关业务,均需子女陪同。

梁静在庭审中,向法院出示了询问银行工作人员的录像。“而在出事的这家网点,除了我去取证时,仔细观察发现角落里有一张黑白A4纸打印的反诈宣传页外,大厅的显著位置均未有防诈骗宣传。在我母亲办业务时,也没有进行任何防诈骗安全提示。”梁静说,从案发时的视频监控可以看到,母亲的所有业务都是在工作人员指导和协助下办理的,母亲对这些东西根本不了解,更不会使用。

被告理由

前一个网点拒绝办理 已尽到风险提示义务

该银行的工作人员则在法庭上回应称:“银行已经做到了充分的提示,原告刚开始去了一个网点被拒绝,后来又去了一个,我们已经尽到了风险提示义务,但是原告坚持办理业务,且相应的业务是符合国家安全标准的,所以银行是尽到风险提示责任的。”

此外,银行还认为,手机银行对外支付所需的手机和电子密码生成器,都是陈玉梅本人掌握的。且陈玉梅办业务时思维清晰,银行对她做风险提示时,她本人也认可。

最终判决

未约定转账限额 银行存在过错

法院审理后认定,转账过程中陈玉梅轻信诈骗电话、泄露密码,导致账户里的钱被转走,是资金损失的直接原因。

但银行也存在过错。法院查明,根据人民银行相关规定,银行在为存款人开通非柜面转账业务时,应当与存款人签订协议,约定非柜面渠道转账的日累计限额、笔数和年累计限额等。此外,单位、个人银行账户非柜面转账单日累计金额分别超过100万元、30万元的,银行应当进行大额交易提醒,单位、个人确认后方可转账。丰台法院认为,该银行网点未按人行规定与陈玉梅约定对外支付限额,也存在过错。

经综合考虑,法院认为陈玉梅应对损失承担主要责任,银行应当承担部分赔偿责任,并酌定银行网点赔偿陈玉梅20%的资金损失14万元。

法官说法

办理流程太简化与大额支付风险不匹配

为何本案中,银行网点对陈玉梅的损失存在过错?本案法官助理焦美杰解释,在陈玉梅办理电子银行和领取电子密码器过程中,虽然在各项客户须知上签字,但银行工作人员未做事前告知、直接告知,没有以显著的方式直接告诉陈玉梅使用密码器的风险,办理流程与电子密码器的大额支付风险不相匹配,该银行网点显然存在过错,应该对陈玉梅的损失承担部分赔偿责任。

“目前,尚未有法规禁止银行为老年人单独办理电子银行业务。”尽管如此,焦美杰也提醒,银行在为老年人办理业务时不仅要严格依法依规办理,还应更严谨地审查、告知,在老年人办理电子银行业务时给予更多的关注和帮助,避免老年人受骗上当。

延伸阅读

类似案件十有八九银行不担责

在丰台法院审理的另一起案件中,退休职工杨秀云同样遭遇电信诈骗,其通过某银行支行的自动存款机,向骗子转款近5万元。杨秀云一纸诉状将该银行支行告上法庭,认为自己被骗,是由于银行网点不闻不问,疏于管理。银行则认为,银行已经尽到安全保障义务,杨秀云是在自助机上自行完成汇款,且自助机上有安全提示,自助区域也循环播放公安机关的防诈骗提示。

法院认为,杨秀云属于自助办理业务,银行工作人员没有义务上前协助,最终没有支持杨秀云的诉讼请求。

在南京市中院审理的另一起案件中,当事人姚某遭遇电信诈骗损失29万余元,姚某将卡号、银行卡密码、手机信息透露给骗子后,犯罪分子直接登录姚某的手机银行,并以姚某的名义申请了贷款,将钱转走。南京中院认为,银行在为姚某办理银行卡等业务时,已经尽到了应有的保障义务,对姚某的损失无需担责。

事实上,遭遇电信诈骗的受害人与银行对簿公堂时,银行在多数情况下都被判无责。记者查询2019年以来各地法院关于此类案件的判决书发现,在10起类似案件的二审、再审判决中,有9起案件的原告败诉,银行被判无需承担客户被诈骗的经济损失。仅有一起案件,原告因为点击不明链接被盗刷,法院判决银行承担50%的损失。

记者探访

老年人办业务银行柜员警惕性比较高

记者在某国有银行的网点体验大额转账业务时,柜员再三确认转入账户持有人和记者本人之间的关系,并要求签字确认。

北京某商业银行柜员杨女士告诉记者,她所在的银行对于客户开卡要求比较严格。“一般来说,遇到老年人前来办业务,我们的警惕性都会比较高。如果感觉老人的行为举止比较奇怪,我们会主动上前询问,必要时也会联系民警。”杨女士说,“但如果老人是自行通过ATM机或者手机转账操作汇款被诈骗,我们也没有办法,这样的事情很难避免。”

法官提醒

老年群体应警惕诈骗电话,拒绝办理电子支付业务或提供银行支付密码的要求。如害怕产生不利法律后果,可以询问亲属子女、银行工作人员或民警,不要直接进行银行业务操作。(本文案中人物均为化名)

编辑: 杜寅纠错:171964650@qq.com/13736009897