图源:新华社

中国宁波网记者 徐卓蔚

你的年终奖到账了吗?这两天,不少人陆续收到了年终奖,有的人选择存起来,有的人拿去孝敬长辈,也有人选择投资理财。

这笔“财”你打算怎么“理”?如何让钱“生”更多的钱?这两天,记者采访多名业内人士,把当下较为流行的几种理财方式梳理了一遍,供网友参考——

储蓄存款

今年以来,银行业经历了多轮“降息潮”。尽管定期存款利率一路下行,但阻挡不住储户的存款热情。如20万元起存的大额存单,因利率较高,今年以来经历了多次“一单难求”的火爆局面。

记者从多家银行客户经理处了解到,目前,国有银行三年期定期存款利率在2.35%左右,部分中小银行同期限存款利率相比之下更高一些,部分可达3.1%。

一国有银行APP截图。

“银行存款利率下调是趋势,预计未来还有下行空间。如果选择把钱存银行,建议尽早行动,锁定当前利率。”银行业人士说。

“虽然银行存款的收益不高,但相比收益波动较大的基金、股票等,风险较低、收益稳定的存款产品受到许多客户的青睐。”该人士说,当前各家银行的存款利率水平有些许差异,投资者若想追求更高的收益,可以多咨询几家银行,对比之后再作决定。

黄金投资

“临近年底,投资金条的销量渐长。有的客户拿到年终奖,马上入手了一块20克的金条。”宁波东部银泰城一黄金专柜销售人员说。

本月上旬,国际金价创下新高,国内实物金价也不断攀升,金店的足金零售价突破了600元/克。“不少人抱着‘买涨不买跌’的心态购入黄金。”该销售人员说。

投资金条销售火热。徐卓蔚 摄

由于黄金自带“抗通胀”属性,保值功能强,成为投资人眼中的“香饽饽”。中国黄金协会数据显示,今年前三季度,全国黄金消费量同比增长7.32%,“淘金热”持续升温。价格方面,以中国黄金为例,今年以来,该品牌投资金条的售价从424.4元/克涨至目前495元/克,涨幅达16.64%。

对黄金投资者来说,回收时间的选择至关重要。由于黄金价格存在短期波动,并且不同回购主体的价格存在差异,选择合适的出手时间可能带来可观的收益。要注意的是,黄金的回购价往往低于零售价,通过“倒手”赚取价差收益,应注意回购价是否高于当初购入的价格。

另外,由于各家银行、金店对于金条回收的规则各不相同,消费者购买前务必详细了解产品情况。

中国黄金官网实时金价。

银行理财

2023年,银行理财逐渐走出破净潮的“阴霾”。经历一轮“创伤”后,居民的风险偏好持续低位波动,稳健型产品受到追捧。根据普益标准数据,截至11月末,该类产品规模占比提升至16.4%。

虽然部分人在银行理财产品上“碰了一鼻灰”,但今年理财产品整体收益回暖。普益标准数据显示,截至11月,理财产品的平均年化兑付收益率为2.174%。从不同风险等级来看,前11个月低风险等级的产品收益率较高,如R2级收益率达到2.759%,而高风险等级的产品呈现负收益,如R5级理财产品收益率为-3.792%。

资料图。

到了年末,许多银行为了吸引客户,打起了“费率优惠战”,对自家理财产品的管理费、托管费、销售服务费等进行调降,部分产品优惠后费率直降为“0”。

“购买银行理财产品,一定要选择与自己的风险偏好相匹配的。除了要认识不同风险等级的产品,还要了解理财产品的底层资产是什么。”一名业内人士说。

储蓄国债

“安全、稳健、流动性强”是储蓄国债最明显的“标签”。它由财政部代表中央政府发行并还本付息,信用等级高、变现灵活。尽管今年以来储蓄国债利率有所下滑,但仍受到市场青睐。

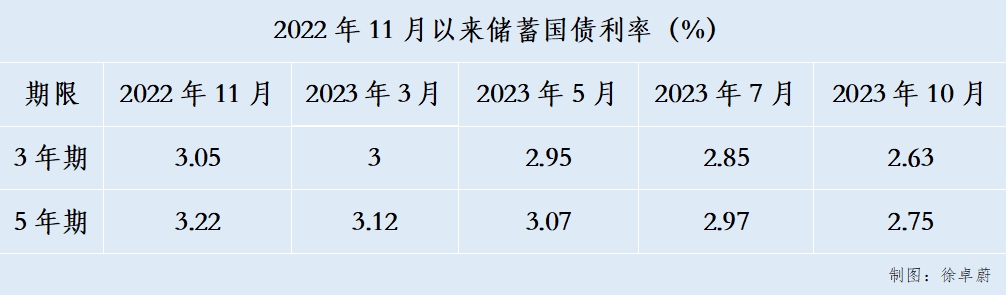

记者梳理了去年11月以来储蓄国债利率的变化情况,如下图所示——

投资者可以到承销银行的营业网点购买,也可以在手机银行上购买。储蓄国债以100元为起点,按整数倍购买,每年发行4期,发行日期一般为每月10日,分为凭证式和电子式两种。

储蓄型保险

储蓄型保险是当下保险界的“网红”,自从银行存款利率、国债利率下滑以来,许多人把目光转向了收益尚可的保险产品。

以增额终身寿险为例,若选择“期交”模式,也就是每年交一次,交费结束后的下一保单年度起,即可每年按合同约定的收益率领取保险金。不过保险类产品的期限往往较长,通常为3年—20年不等,适合有长期投资需求的人。

资料图。

记者了解到,目前市场上部分增额终身寿险产品的年化收益率可达3.4%,以“保底收益+浮动收益”为卖点的万能险产品,最高年化收益率可达4.5%。由于保险产品和一般的理财产品本质上不同,投资者应详细了解产品条款,若进行退保、提前取现等操作,可能会面临不同程度的资金损失。在长期持有、复利加持的情况下,产品的收益率还是不错的。

当然,除了以上这些投资理财方式,还有基金、股票、个人养老金、外汇等。业内人士提醒,投资理财不能盲目“跟风”,居民要掌握基础的理财知识,选择与自身风险偏好相匹配的产品,才能让“钱生钱”。

编辑: 杨丹纠错:171964650@qq.com