低于纳斯达克指数和日经指数估值水平

□

连续的政策组合拳得到了资本市场的积极响应,在11月份海外主要股市几乎全线下跌的背景下,我国沪深股市双双告涨,结束了此前连续3个月下跌的走势。更为重要的是,与国际成熟市场相比,沪深300股的估值优势十分明显,且几大权重股的投资机会凸显。

据《证券日报》最新统计,11月份,沪深两市A股整体呈现量价齐升的局面,以两市权重股为主的沪深300指数月涨幅9.99%,创出了今年以来的最大月涨幅;其成交量1216.73亿股,环比放大59.5%,且是自去年10月份以来的最大月成交量。权重股的放量上涨为岁末行情带来想象空间,其较低的估值更具有较强的吸引力。

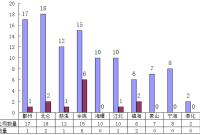

从动态估值角度来看,上海综合指数市盈率为11.87倍,深圳成份指数12.85倍,沪深300指数11.63倍,显然,沪深300指数估值最低。尤其是权重股集中的银行、煤炭石油行业市盈率水平更低,分别为8.94倍、9.03倍。据汤森路透最新公布的全球主要股指估值数据,目前道琼斯工业指数动态市盈率为10.4倍,纳斯达克指数10.4倍,日经指数12.52倍。对比显示,沪深300指数的动态市盈率水平已经低于纳斯达克指数和日经指数;再考虑到我国整体经济和企业盈利增长的速度远高于欧美各国,因此沪深300指数的相对估值水平明显较低。此外,沪深300指数最新市净率2.17倍,不但低于深圳成份指数的2.84倍,还低于道琼斯工业指数的2.22倍。

从沪深300成份公司业绩上看,稳定增长是重要特征,尤其是2009年更是约增两成,这在全球经济危机背景下显得弥足珍贵。海通证券最新研报数据显示,沪深300成份公司2008年净利润一致预期合计值为9846.8亿元,与沪深300成份公司2007年合计实现净利润9109.0亿元的水平相比增幅约为8.1%;沪深300成份公司2009年净利润一致预期合计值为11637.9亿元,与2008年实现净利润一致预期水平相比增幅约为18.2%。与美日等行业龙头业绩趋降相比,沪深300成份股已具战略配置价值。

分析沪深300成份股中银行股可以发现,在金融危机影响下,A股市场的工商银行、建设银行、中国银行的投资机会更是超越成熟资本市场的银行股。目前,A股银行股2008年动态市盈率平均为9.72倍,平均市净率1.81倍,对应2009年的动态市盈率平均8.66倍,平均市净率1.56倍;美国银行全行业平均市净率为1.7倍,未来12个月平均市盈率为12倍。我国银行公司业绩成长性很突出,14家上市银行股今年前三季净利润同比大增50.34%;而美国银行业普遍出现亏损甚至倒闭的现象。权重股方面,工行、建行、中行最新市盈率分别为10.26倍、8.65倍、10.14倍,最新市净率为2.2倍、2.03倍、1.74倍;而花旗银行在过去的一年每股亏损达到了1.02美元,目前市盈率高达31倍,市净率约1.5倍。考虑存贷利差的差异,我国银行股不管是在估值方面还是在具体投资机会方面,优势十分明显。

不难看出,全球资本市场在经历共振之后趋于分化,“中国优势”在经济、在金融、在股市中的表现已日渐突出。欧美市场破产风险频出,部分公司业绩预期完全丧失;而我国大多数公司尤其是大盘蓝筹公司业绩保持相对稳定,A股在估值水平已经降到足够低的情形下,其后市有着更好的上涨潜质。

编辑: 吴冠夏纠错:171964650@qq.com