暑假来临,又到了学生配镜的高峰期。

不过近年来,动辄数千元的配镜花销,让家长们把近视和牙齿正畸、打生长激素一同列入了养娃“败家三件套”。

在眼镜界曾流传着这样一句话:“20元的镜架,200元卖给你是讲人情,300元卖给你是讲交情,400元卖给你是讲行情。”虽是吐槽之语,但也在一定程度上揭示了眼镜市场的“水有多深”。

一副动辄上千的眼镜,成本究竟是多少?谁在赚取“暴利”?

几百元的镜框

批发价只需50元?

据中新财经,“镜架当时选的是店里最贵的纯钛镜架,标价六百多元,镜片选的是1.74折射率的,标价两千多元,最后店家打了个六五折,总共花费两千元。”在北京西城区工作的小倪说。

小倪一直被高额的配镜费用困扰,由于近视度数较高,她每次都选择1.74折射率的镜片,一次配镜费至少在一两千元,按照三年换一副来算,这是一笔不小的开支,而动辄四位数的花销让她觉得自己可能被坑了。

“下次要去潘家园配眼镜了,起码比路边的眼镜店要便宜。”小倪表示。她口中的“潘家园”,是指潘家园地铁站附近的北京眼镜城,聚集着一大批眼镜卖家。资料显示,这里曾是中国最早的眼镜专业批发市场。

在北京眼镜城的外面,记者遇到了正在发放小卡片的吕强(化名),他热情地向记者介绍起了配眼镜的价格。

当记者提到“在其他眼镜店,一个钛合金的镜架要价三四百元”时,他连说,买贵了,“我们是做批发的,在我们店里,钛合金的眼镜架只需要50元,纯钛的眼镜架,贵的才128元。”

记者走访多家店铺后发现,如果不追求品牌,一百多元确实可以买到纯钛眼镜架,但若涉及品牌,价格就会“水涨船高”。

王兰(化名)就在北京眼镜城经营一家店铺。她告诉记者,“店里150元的纯钛镜架,配镜片的话能便宜到120元,但如果是品牌产品,需要280元。”

她还补充道,“大品牌会存在品牌溢价,进货价本就偏贵。如果追求性价比,普通的纯钛镜架就可以。”

此外,让人们感受到高溢价的,还有五花八门的镜片。一般来说,眼镜店会用1.56、1.60、1.67、1.74等不同的折射率来划分价位。度数越高,适合的折射率越高,价格也会攀升,动辄数百上千元。并且各地区甚至同地区不同眼镜店的售价都可能存在较大差异。

钱被谁赚了?

面对随意谈定的价格,很多人疑惑,手里这副花了上千元的眼镜,成本到底有多少?钱都被谁赚走了?

2023年7月3日,伟星股份(002003.SZ)发布关于参股子公司首次公开发行股票并在创业板上市申请获得深圳证券交易所受理的公告。

招股书显示,伟星光学是一家专业从事眼用光学镜片的研发、设计、生产及销售的高新技术企业。公司生产和销售的光学镜片产品包括不同折射率规格的常规与功能性树脂镜片。

而伟星光学镜片的成本并不算高。招股书显示,2020-2022年,伟星光学常规镜片单位成本分别为4.93元/片、5.04元/片、4.67元/片,报告期内平均成本为4.88元/片,每片镜片的价格不足5元。

除了常规镜片外,伟星光学还生产并销售功能性镜片,即使功能性镜片成本相对常规镜片有所提高,但整体看也不算高。招股书显示,伟星光学报告期内光致变色镜片成本分别为5.03元/片、5.38元/片、5.17元/片。近视管理镜片系伟星光学成本最高的产品,报告期内该产品成本不断提高,分别为14.44元/片、22.64元/片、31.37元/片。

虽然存在部分自有品牌产品,但伟星光学产品主要以ODM贴牌销售为主,客户群体主要系眼镜连锁企业、镜片贸易商、终端眼镜门店、眼科医院以及区域经销商。从售价来看,伟星光学出售镜片产品给眼镜连锁企业等客户的价格相对偏低。招股书显示,公司常规镜片销售单价分别为6.61元/片、6.83元/片、6.43元/片。

那么这些镜片在终端卖给消费者是要卖多少钱?

据北京商报,“最普通、价格最低的伟星镜片一副要80元”,记者以消费者名义致电伟星光学北京办事处,在记者询问镜片价格时,收到了上述答复。据了解,所谓“北京办事处”,其实就是伟星光学在北京区域的代理商,地点位于北京市潘家园。

在招股书中,伟星光学并未就区分折射率作出披露。若公司北京办事处所卖的最普通的80元/副的伟星镜片即为伟星光学招股书中披露的常规镜片的话,按公司2022年生产成本计算,一副镜片从生产伊始到消费者手中,价格至少上涨了逾7倍。

虽然销售终端价格远高于成本价,不过,伟星光学毛利率并不算高,与“镜片第一股”明月镜片(301101.SZ)相比还存在一定差距。招股书显示,2020-2022年,伟星光学毛利率分别为35.36%、35.38%、40.09%,远低于明月镜片的54.95%、54.69%、53.97%。

伟星光学表示,公司主要产品为眼用光学树脂镜片,其所需的主要原材料包括树脂等。报告期内,公司生产耗用的原材料占当期主营业务成本的比例分别为55.95%、52.58%和47.53%,公司主要原材料价格波动对公司产品生产成本影响较大。而公司毛利率低于明月镜片,主要系明月镜片在品牌推广方面投入较多,导致品牌溢价较高。

财报显示,明月镜片2022年销售费用超过1亿元,占其营业总成本比例超20%。而明月镜片的招股书显示,2020年,其每片镜片的成本为6.77元,每副成镜的成本为60.33元。

博士眼镜(300622.SZ)是国内专业从事眼镜零售的连锁龙头企业,拥有直营门店492家,同样有着令人艳羡的毛利率。财报显示,其2022年的毛利率超60%。光学眼镜及验配服务实现营收6.55亿元,占比68.06%,其中镜架销量46.92万副,镜片销量105.90万片,毛利率70.08%。

其曾披露过2016年的价格数据,当时镜架的采购单价为89.06元,而同期的销售价格达506.88元;每片镜片的采购单价仅28.82元,同期售价则是281.75元,售价是成本的近10倍。

看着如此高的毛利率,你是否想高呼一声“暴利”?然而实际看下来,眼镜行业的净利率似乎又没有那么可观。作为产业链中游的生产厂商看起来过得还不错,2022年,伟星光学的归母净利润为6114.49万元,净利率为17.3%;明月镜片归母净利润1.36亿元,净利率约为22%。

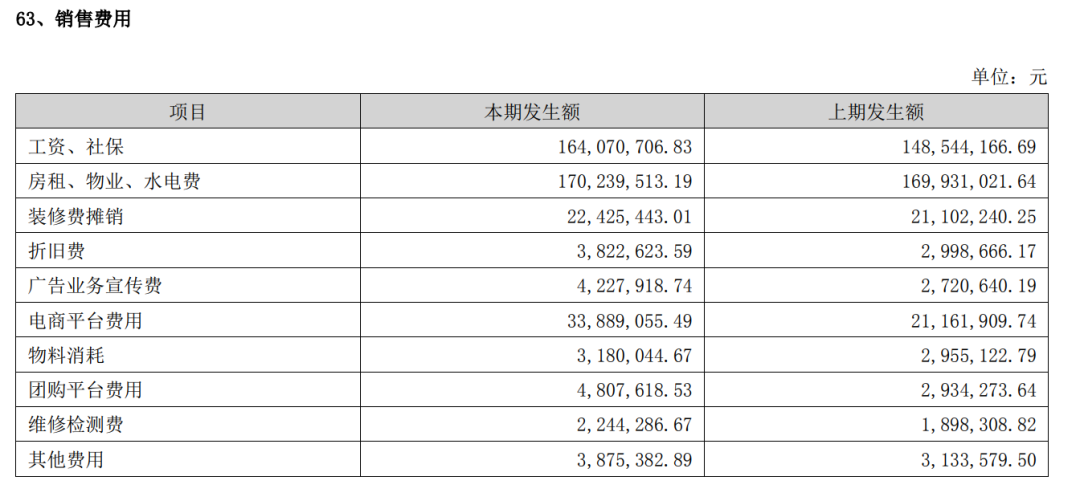

而有大量实体店,处于下游零售端的博士眼镜则更加“难过”一些,其归母净利润为7516.23万元,净利率仅有7.8%。其销售费用高达4.13亿元,占总营收成本的近47%。而其中绝大部分为员工工资、社保、房租、物业、水电费,合计达3.34亿元。

这也是很多眼镜店面临的压力。每个店面都需要配备销售人员和验光师,为了提高购买频率,还需要选址在相对繁华地段,房租自然较高。一系列成本下,也导致眼镜门店为维持运营、保证利润,在镜架和镜片上定价较高,最后的结果就是由消费者买单。

据中新财经,有潘家园眼镜店工作人员告诉记者,“我们卖得便宜,是因为走批发渠道。普通眼镜门店一天可能就只配三五副眼镜,如果不卖得贵些,就无法支撑下去。”

编辑: 郭静纠错:171964650@qq.com